Книга: Приграничные и трансграничные территории Азиатской России и сопредельных стран. Проблемы и предпосылки устойчивого развития

11.10. Проблемы государственного регулирования приграничного сотрудничества

11.10. Проблемы государственного регулирования приграничного сотрудничества

Уровень активности приграничного сотрудничества и состояние экономики приграничных территорий являются одними из показателей интегрированности государства в мировую экономическую систему. Наблюдающиеся при этом противоречивые последствия и тенденции в развитии экономического взаимодействия, проблемы и трудности восстановления традиционных и поиск новых форм торговых отношений, возникающих в ходе политических и экономических преобразований в мире, требуют разработки новых подходов и методов регулирования трансграничных экономических отношений.

В зарубежной практике существуют достаточно разработанные и эффективные инструменты регулирования приграничного сотрудничества. В международном экономическом сотрудничестве применяются следующие инструменты регулирования: внешнеторговые операции, привлечение прямых иностранных инвестиций, создание совместных предприятий, международных объединений и организаций, сотрудничество на компенсационной основе, кредитные соглашения, лицензионная торговля, международный лизинг, инжиниринг, прибрежная и приграничная торговля, создание особых экономических зон, компенсационные перевозки, иностранный туризм и т. д. Каждый из перечисленных инструментов имеет организационные, экономические и правовые особенности. В российском законодательстве регламентировано не более четырех-пяти инструментов международного сотрудничества, что значительно снижает эффективность национальной внешнеэкономической стратегии.

В большинстве стран мира приграничная торговля развивается в основном путем создания специальных экономических зон, на территории которых ввезенные товары обычно рассматриваются как товары, находящиеся за пределами таможенной территории по отношению к праву импорта и соответствующим налогам и не подвергающиеся обычному таможенному контролю. Со временем все большее значение приобретает переработка товаров на территории зон приграничной торговли.

Для Республики Бурятии, как и всех восточных регионов России, актуальным является опыт организации приграничной торговли в странах, с территориями которых они граничат. Показательным является опыт организации приграничной торговли в Китае, которая развивается на основе использования налоговых и таможенных льгот и в двух направлениях. Во-первых, развивается торговля между приграничными районами в пределах 20 км от линии государственной границы в установленных государством пунктах или рынках и в пределах установленных сумм или количества товаров. Во-вторых, осуществляется мелкомасштабная приграничная торговля в утвержденных пограничных уездах и городских районах, расположенных на сухопутной границе и открытых для торговли с внешним миром. Этой деятельностью занимаются утвержденные предприятия, обладающие правом ведения приграничной торговли в установленных государством районах контрольно-пропускных пунктов. Законодательство в Китае после вступления в ВТО было скоординировано в соответствии с мировыми нормами, и регулирование приграничной торговли стало осуществляться в рамках торговой деятельности. В настоящее время в Китае приграничная торговля регулируется такими законами, как «Закон о внешней торговле», «Валютный режим Китая (КНР), действующий в зоне приграничной торговли» [Закон КНР «О внешней торговле», 2004; Валютный режим, 2003]. Правительствами северных районов Китая, опирающихся на приграничную торговлю, таких как Уйгурский автономный округ, Внутренняя Монголия, провинция Хэйлунцзян, организована особая приграничная торгово-экономическая зона между Китаем и Россией. Проводимая налоговая и таможенная политика в приграничных провинциях способствует дальнейшему росту внешнеторгового оборота страны. Так, в г. Хулине провинции Хэйлунцзян, согласно принятому в 1996 г. государством специальному документу № 2 и документу внешнеэкономического ведомства № 844, принятому в 1998 г., таможенными органами взимается пошлина по установленным тарифам на импорт товаров приграничных предприятий мелкой торговли. Для расширения импорта российского леса для компаний из других городов, импортирующих российский лес, установлены сертификат, выдаваемый налоговыми органами, и лицензия на торговлю с уплатой налога на прибавочную стоимость. Для малоприбыльных предприятий установлен налог на прибавочную стоимость в 25 %. В черте города предусмотрена аренда государственных земель для развития оптовых рынков. Предусматривается льготная или бесплатная аренда земель. Для инвесторов российских экспортных оптовых рынков предусмотрен возврат части налога на прибавочную стоимость в размере: 1-й год – 100 %, 2-й год – 70 %, 3-й год – 50 %. Для рынков и магазинов, торгующих товарами российского экспорта, полностью отменена пошлина. Кроме того, многие налоги снижены, в том числе регистрационный, транспортный и др.

Внимание развитию приграничного сотрудничества уделяется в обнародованной в августе 2007 г. в Китае Программе возрождения старых промышленных баз Северо-Восточного Китая.

В Монголии вопросы приграничной торговли в определенной степени регламентируются законами «О свободной зоне», «О правовом статусе зоны свободной торговли «Алтан-Булаг», «О правовом статусе зоны свободной торговли «Цагааннуур», «О правовом статусе свободной экономической зоны «Замын ууд» [Trader’s Manual for Landloched Countries: Mongolia]. Две зоны свободной торговли («Алтан-Булаг», «Цагааннуур») действуют на границе с Россией, свободная экономическая зона («Замын ууд») – на границе с Китаем.

В соответствии с монгольским законодательством, «свободная зона» – это часть территории Монголии, находящаяся вне налогового пространства и имеющая специальный режим хозяйственной деятельности и инвестиций. Свободная зона может иметь следующие формы: торговую, производственную, сельскохозяйственную, туризм и услуги, экономическую. В свободной зоне создаются льготные налоговые условия, осуществляется упрощенный порядок регистрации предприятий.

Вопросы организации свободной зоны в Монголии, ее форм, месторасположения, размера территории, выделяемой для свободной зоны, определения ее границ, ликвидации решается Великим государственным хуралом после обращения к нему правительства.

При ввозе продукции в свободную зону применяются следующие льготы:

– продукция, ввезенная из-за границы, освобождается от импортных пошлин, НДС, акцизов;

– в случае ввоза в свободную зону продукции, за которую уплачены импортные пошлины, НДС и акцизы, она освобождается от экспортных налогов;

– в случае ввоза в свободную зону монгольской продукции, облагаемой экспортным налогом, возвращается НДС.

К компаниям, действующим в свободных зонах, применяется полное или частичное освобождение от подоходного налога.

Таким образом, государственная политика регулирования приграничного сотрудничества, проводимая как в Китае, так и в Монголии, демонстрирует заинтересованность данных стран в повышении уровня активности торгово-экономических отношений не только приграничных территорий, но и в целом стран. И данные государственных статистических источников свидетельствуют, что за последние годы возросла доля Китая во внешнеторговом обороте России. Происходящее снижение доли Монголии во внешнеторговом обороте России показывает переориентацию монгольских предприятий на торгово-экономическое сотрудничество с Китаем и США, что также сказывается на необходимости решения существующих вопросов по государственному регулированию приграничной торговли в России.

В действующем российском законодательстве не решены многие вопросы, касающиеся приграничного сотрудничества, в том числе, законодательное определение статуса приграничных территорий, не указаны механизмы осуществления приграничной торговли. Федеральные законы «О Государственной границе Российской Федерации», «Об основах государственного регулирования внешнеторговой деятельности», «О координации международных и внешнеэкономических связей субъектов Российской Федерации», а также Концепция приграничного сотрудничества в Российской Федерации определяют только правовой статус и полномочия субъекта Российской Федерации как одного из основных участников международного, в том числе и приграничного, сотрудничества [Закон РФ «О Государственной границе», 2007; Закон РФ «Об основах государственного регулирования…, 2006; Закон РФ «О координации международных…, 1999; Концепция приграничного., 2001]. В настоящее время основным международным документом, регулирующим развитие приграничных территорий, является Европейская рамочная конвенция о приграничном сотрудничестве территориальных сообществ и властей [Закон РФ «О ратификации европейской., 2002]. Согласно данной конвенции, Россия должна принять специальный закон о приграничном сотрудничестве, проект которого в настоящее время обсуждается. Закон фактически дублирует положения действующих нормативных актов. Проектом закона не предусмотрены финансирование мероприятий по осуществлению приграничной торговли из федерального бюджета, изменения и дополнения в миграционное, инвестиционное, налоговое и таможенное законодательства, без которых проблематично функционирование приграничных территорий. Необходима нормативно-правовая база, обеспечивающая регулирование вопросов иностранных инвестиций в приграничные территории РФ, а вследствие этого и реализацию многих перспективных инвестиционных проектов.

На территории Российской Федерации правовое регулирование иностранных инвестиций осуществляется на основе Федерального закона «Об иностранных инвестициях в Российской Федерации» (2007 г.), а также других федеральных законов и нормативных правовых актов. При этом законом исключены из сферы регулирования отношения, связанные с вложениями иностранного капитала в банки, кредитные и страховые организации, которые сегодня регулируются законодательными актами о банках и банковской деятельности и законодательством о страховании. Закон также не распространяется на отношения, связанные с вложением иностранного капитала в некоммерческие организации для достижения определенной общественно полезной цели, в том числе образовательной, благотворительной, научной или религиозной, все это регулируется законодательством о некоммерческих организациях.

Федеральный закон не содержит специальной нормы, касающейся обязательной экспертизы инвестиционных проектов. Однако продолжают действовать иные законодательные акты, предписывающие обязательное проведение экспертизы инвестиционных проектов, в том числе и иностранных. Так, продолжают действовать Федеральный закон «Об экологической экспертизе» (2006 г.), а также другие законодательные акты, требующие проведения экспертизы при осуществлении иностранных инвестиций на территории Российской Федерации. Иностранным инвесторам, осуществляющим свою деятельность на территории Российской Федерации, законом устанавливаются следующие гарантии и льготы: гарантии правовой защиты деятельности; гарантии использования иностранным инвестором различных форм осуществления инвестиций на территории Российской Федерации; гарантии перехода прав и обязанностей иностранного инвестора другому лицу и т. д. Из многих гарантий, предоставляемых иностранному инвестору, наиболее значимыми являются гарантии компенсаций при национализации и реквизиции имущества иностранного инвестора, гарантии от неблагоприятных изменений законодательства и гарантии реинвестирования и перевода полученных прибылей. Однако гарантия касается только тех коммерческих организаций с иностранными инвестициями, где доля иностранных инвесторов в уставном капитале организации составляет свыше 25 %, а также коммерческих организаций, реализующих приоритетные инвестиционные проекты, независимо от доли иностранных инвесторов в уставном капитале.

Стабильность для иностранных инвесторов гарантируется в течение срока окупаемости инвестиционного проекта, но не более семи лет со дня начала его финансирования за счет иностранных инвестиций. В исключительных случаях, при реализации приоритетного инвестиционного проекта в сфере производства или создания транспортной либо иной инфраструктуры с суммарным объемом иностранных инвестиций не менее 1 млрд руб. (примерно 41 млн дол. США), срок окупаемости которого превышает семь лет, Правительство РФ принимает решение о продлении срока действия и режима окупаемости инвестиционного проекта.

При регистрации коммерческие организации с иностранными инвестициями вносятся в Государственный реестр коммерческих организаций с иностранными инвестициями, ведение которого возложено на Государственную регистрационную палату при Министерстве юстиции Российской Федерации. Предоставление льгот по уплате таможенных пошлин, налогов (федеральных налогов) в отношении товаров, ввозимых в качестве вклада иностранного инвестора в уставный капитал предприятий с иностранными инвестициями, регулируется Федеральным законом «О таможенном тарифе» и Налоговым кодексом Российской Федерации [Закон РФ «О таможенном тарифе, 2007; Налоговый кодекс РФ (часть первая), 2007; Налоговый кодекс РФ (часть вторая), 2007].

Принятие нового Налогового кодекса Российской Федерации способствовало созданию системы правовых гарантий для налогоплательщиков, в том числе и для иностранных инвесторов, в части уменьшения количества налогов, упрощения применения многих из них, а также установления порядка и условий предоставления инвестиционных налоговых кредитов.

Федеральный закон «О финансовой аренде (лизинге)» (2006 г.) формально не содержит прямых льгот для иностранных инвесторов, являющихся участниками совместных проектов, однако в нем имеются положения, устанавливающие возможность введения мер государственной поддержки инвестиционной деятельности лизинговых организаций.

В отдельных сферах экономической деятельности, в том числе в разведке и добыче полезных ископаемых, регулирование иностранных инвестиций осуществляется на основе соглашений о разделе продукции (СРП) согласно Федеральному закону «О соглашениях о разделе продукции» (2004). При этом право пользования недрами на условиях СРП может быть предоставлено инвесторам не только на основании федеральных законов, но и на основании принятия соответствующего решения Правительства Российской Федерации, а также на основании принятия решения органами государственной власти соответствующего субъекта Российской Федерации. При заключении СРП приоритет отдается тем месторождениям, в отношении разработки которых Российская Федерация имеет обязательства о проведении соответствующих переговоров об условиях соглашений, а также есть результаты проведения конкурсов или аукционов по предоставлению участков недр в пользование на условиях СРП. Российские юридические лица имеют преимущественное право участвовать в СРП в качестве подрядчиков, перевозчиков, поставщиков и т. д. на основании соответствующих договоров с инвесторами. Участники работ по соглашениям о разделе продукции, в том числе и иностранные инвесторы, освобождаются от уплаты таможенных пошлин, акцизов, налога на добавленную стоимость при ввозе/вывозе товаров, в том числе предоставляемых по лизингу и необходимых для выполнения работ по таким соглашениям. На время действия соглашения взимание федеральных налогов и сборов заменяется разделом произведенной продукции между государством и инвестором. Инвестор освобождается от взимания налогов и сборов, за исключением: налога на прибыль, платежей за пользование недрами, платежей по социальному и медицинскому страхованию работников – граждан России, платежей в Государственный фонд занятости населения России и платежей в Пенсионный фонд РФ. Инвесторы освобождаются от уплаты акцизных сборов при ввозе на таможенную территорию России подакцизных товаров (кроме легковых автомобилей). Не уплачиваются акцизы также с подакцизных видов минерального сырья и продуктов его переработки, предусмотренных к получению по соглашению и являющихся собственностью инвесторов.

Следует отметить, что полномочиями принимать законы и другие нормативные акты по вопросам регулирования иностранных инвестиций обладают и субъекты Российской Федерации. Региональная нормативно-правовая база, направленная в основном на совершенствование и дополнение федеральной нормативно-правовой базы, отражает подход, согласно которому иностранные инвестиции трактуются как решающий фактор экономического развития. Соответственно, во многих регионах, в том числе и в Бурятии, одними из первых законодательных актов в инвестиционной сфере были акты по привлечению иностранных инвестиций. Так, с 1996 г. в Республике Бурятии действует Закон РБ «О стимулировании привлечения иностранных инвестиций в экономику республики», который предусматривает налоговые льготы за счет бюджета республики. Налоговые льготы предоставляются до полной окупаемости вложенных средств, но не более расчетного срока окупаемости, предусмотренного проектной документацией. Коммерческие организации с иностранными инвестициями, зарегистрированными в РБ, при условии, что доля иностранных инвестиций в уставном фонде составляет не менее 10 % и в эквиваленте не менее 15 тыс. МРОТ, освобождаются от уплаты налога на имущество организаций, и ставка налога на прибыль организаций в части, зачисляемой в республиканский бюджет, снижается до 13,5 %. Высвобождаемые средства направляются предприятиями на развитие производства.

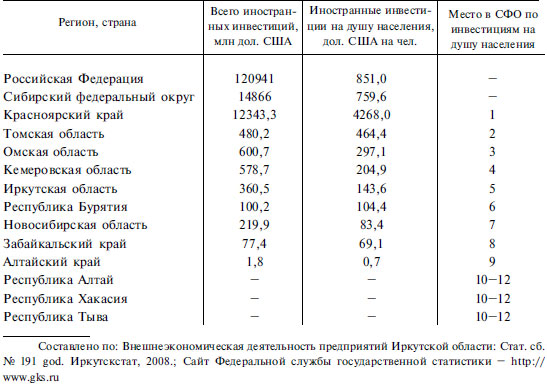

Анализ показывает, что, хотя во многих регионах, в том числе и Бурятии, имеются объективные предпосылки для привлечения иностранного капитала, богатые запасы природных ресурсов, достаточно квалифицированная и дешевая рабочая сила, а также научно-технический потенциал, привлечение иностранного капитала остается на низком уровне. Бурятия среди регионов СФО по объемам инвестиций на душу населения занимает 6-е место, а уровень инвестиций здесь ниже среднероссийского более, чем в 7 раз (табл. 11.8).

Таблица 11.8 Иностранные инвестиции в экономику РФ

На начало 2007 г. на территории Бурятии было зарегистрировано 90 коммерческих организаций с иностранными инвестициями (КОИИ) из 23 стран мира. Уставной капитал всех КОИИ составлял 2,03 млн дол. США. Структура приложения иностранного капитала в экономике Бурятии представляет прямых иностранных инвестиций, %

– сфера торговли и общественного питания – 39,8;

– производство товаров народного потребления – 31,1;

– сфера строительства – 15,1;

– лесная и деревообрабатывающая промышленность – 11,5;

– предоставление услуг населению – 2,5.

Данное распределение инвестиций подтверждает существующую в России определенную тенденцию: на протяжении ряда лет иностранный капитал направляется преимущественно в сферу обслуживания и торговли, поскольку здесь он быстрее получает отдачу на вложенный капитал. Однако для регионов интерес представляет привлечение прямых иностранных инвестиций, так как именно они направлены на строительство новых производств, на модернизацию и расширение существующих, на освоение выпуска новых видов продукции, т. е. на развитие производственной инфраструктуры. Кроме того, в регионах существует ряд приоритетных инвестиционных проектов, которые до сих пор не реализованы из-за нехватки финансирования.

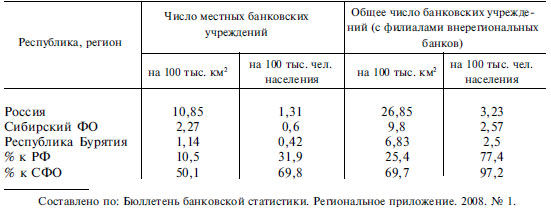

Низкая инвестиционная привлекательность Бурятии, как и многих других регионов, объясняется неразвитостью здесь рыночной инфраструктуры. Так, уровень обеспеченности банковскими учреждениями в Бурятии в 4 раза ниже по сравнению с уровнем обеспеченности в России, и в 1,5 раза ниже, чем уровень обеспеченности по Сибирскому федеральному округу (табл. 11.9).

Таблица 11.9 Обеспеченность банковскими учреждениями в Республике Бурятия в сравнении с общероссийскими данными и показателями по СФО (на 01.01.2008 г.)

Развитие рыночной инфраструктуры в регионах должно стать одним из основных условий повышения их инвестиционной привлекательности. При этом должны быть обеспечены прозрачность банковской и налоговой системы, упрощен порядок вложения иностранных инвестиций. Формированию инвестиционной привлекательности региона должны способствовать и содействие в обеспечении доступа потенциальных инвесторов к информации по федеральному и региональному законодательству, по перспективным инвестиционным проектам, проведению инвестиционных конкурсов, а также устранение административных барьеров и сложностей, связанных с растаможиванием продукции и лицензированием деятельности.

Одним из важных условий привлечения иностранных инвесторов в регионы является и развитие транспортной, логистической, инженерной, телекоммуникационной и социальной инфраструктур. Для увеличения притока иностранного капитала на территорию России и ее регионов необходимо совершенствование региональной инвестиционной политики, направленное на развитие организационно-экономических методов привлечения иностранных инвестиций, распределение поступающего инвестиционного капитала, обеспечивающего развитие экономики региона и организацию работы по разработке критериев оценки эффективности процесса привлечения иностранных инвестиций. При этом опыт ряда регионов показывает, что значительного прогресса в вопросе привлечения инвестиций можно добиться, не только обладая значительными сырьевыми ресурсами или традиционной привлекательностью, но и путем реализации определенного потенциала имеющихся секторов экономики именно в данном субъекте за счет создания благоприятной деловой среды.

В законодательной сфере целесообразно провести комплексную инвентаризацию правовой среды инвестиционной деятельности субъектов экономики, включающую действующее законодательство и нормативно-правовое обеспечение. Со стороны Правительства РФ, в рамках разграничения полномочий между уровнями власти, следует предоставить большую самостоятельность региональным властям, в частности, в финансовой и налоговой сферах, что позволит им проводить более гибкую политику на мезоуровне по привлечению инвестиций. Решение перечисленных проблем будет способствовать повышению инвестиционной привлекательности регионов и снижению рисков инвестирования.

Для приграничных территорий востребованными остаются и такие инструменты регулирования, как применение упрощенных схем в таможенном законодательстве, регулирование перехода границ местными жителями, в том числе и ужесточение миграционного контроля применительно к некоторым территориям. Необходимым становится рассмотрение на федеральном уровне возможности предоставления особого правового статуса приграничным регионам, дающим возможность для решения многочисленных проблем, связанных с границей, в том числе, право на получение фиксированной части таможенных платежей и взимаемых на этих территориях штрафов по валютным и таможенным нарушениям. Кроме того, необходима подготовка законодательных и нормативных актов о зонах свободной торговли на границе, государственной поддержке развития приграничных территорий, в том числе по определению источников финансирования и механизмов создания инфраструктуры.

- 11.1. Российско-Казахстанский приграничный субрегион: проблемы международного экологического сотрудничества

- 11.2. Состояние интеграционных связей и проблемы приграничного сотрудничества Западно-Сибирских регионов

- 11.3. Особенности и проблемы сотрудничества приграничных муниципальных образований

- 11.4. Особенности и проблемы сотрудничества Алтая и Монголии

- 11.5. Экономическое сотрудничество Республики Бурятии и Монголии

- 11.6. Развитие сотрудничества Республики Тывы с Монголией

- 11.7. Организационное обеспечение сотрудничества между Российской Федерацией и Китайской Народной Республикой в области природопользования и охраны окружающей среды

- 11.8. Развитие интеграционных трансграничных связей приграничных регионов Дальнего Востока и Китая

- 11.9. Асимметрия социально-экономического развития приграничных территорий России и Китая

- 11.10. Проблемы государственного регулирования приграничного сотрудничества

- 11.11. Транспортные переходы как отражение межгосударственных и внутригосударственных (субъект-центр) отношений

- Волк. Вопросы онтогенеза поведения, проблемы и метод реинтродукции

- Зоогеография и современные проблемы биосферы (послесловие)

- Генетические методы и проблемы разведения домашних животных

- Проблемы с самооценкой

- Некоторые проблемы, связанные со стереоскопическим зрением

- Маленькая колба с бульоном порождает большие проблемы

- Часть I Методические проблемы изучения остатков животных из археологических памятников

- Проблемы стока

- Дарвин и первая синтетическая теория: величие замысла, ограничения и проблемы

- Нерешенные проблемы теории эволюции

- 5.11. Основные экологические проблемы современности

- 31. Основные экологические проблемы современности