Книга: Эпоха открытий. Возможности и угрозы второго Ренессанса

Финансы

| <<< Назад Торговля |

Вперед >>> Люди |

Финансы

От Венеции до Антверпена

Новые карты и новые средства массовой информации преобразовали финансовые связи. Благодаря своей важной роли в обществе финансы всегда служат наглядным доказательством социальных перемен. Мы не всегда осознаем эту роль, поскольку «финансы» принадлежат к числу понятий, которые используют так часто, что их смысл постепенно размывается, и нам бывает непросто разобраться, что же оно означает на самом деле.

Но если отбросить заоблачные бонусы и подпирающие облака небоскребы, останется отрасль, исполняющая основную важную функцию в экономике: говоря просто, ее задача – направлять свободные денежные средства к тем видам деятельности, которые в них нуждаются, чтобы эта деятельность могла осуществиться. Это тот аспект финансов, который действительно имеет значение. В эпоху предыдущего Ренессанса эта функция претерпела два существенных изменения, с обоими из которых мы уже знакомы: география привлечения инвестиций расширилась от локального венецианского предприятия до рыночной деятельности континентального размаха с центром в Антверпене, а участниками этого рынка, помимо купцов и коммерсантов, стали практически все, от князей до крестьян. Совместно эти изменения нарастили объем финансовых потоков и связали воедино судьбы всего Европейского континента [21].

С конца XV в. экономический центр Европы переместился от Средиземного моря к Атлантическому океану, и вместе с ним переехали итальянские банковские дома и банковские методы. Отчасти это произошло потому, что жизнь толкала итальянцев в новые центры роста: Медичи, например, перенесли свою основную ветвь из Флоренции в Антверпен. Кроме того, это было вызвано тем, что формирующиеся торговые компании в Германии и Нидерландах перетянули к себе итальянский опыт и применили его в собственной практике бухгалтерского учета, заключения контрактов и управления финансами.

С расширением пришли новшества – и изменение правил. Основным финансовым инструментом итальянцев был коммерческий вексель – по существу, долговая расписка, составленная между покупателем и продавцом материальных товаров. Итальянский покупатель перца в 1450 г. не расплачивался на месте со средиземноморским поставщиком. Вместо этого он давал ему долговую расписку и выплачивал долг только после того, как перевозил перец и перепродавал его континентальным покупателям. Расписки были вполне удобной формой кредита с одним существенным ограничением: их нельзя было передавать третьим лицам. Итальянцы рассматривали их как частное обещание, заключенное между двумя людьми, которые достаточно доверяют друг другу, чтобы вести бизнес в безналичной форме.

Но в прибрежном Антверпене, новой столице европейской торговли в XVI в., это ограничение скорее мешало торговцам. Перец из Индии, серебро из Нового Света, ткани из Англии и металлы из Германии – все проходило через этот портовый город. Покупатели и продавцы разъезжали по всей Европе, в каждый момент времени они были должны кому-то и им тоже кто-то был должен, число долговых расписок исчислялось дюжинами, а иногда сотнями, и каждая из них была уникальной, с уникальным сроком погашения. Чтобы торговля могла беспрепятственно продолжаться, им всем нужен был более гибкий кредитный инструмент, который помог бы точнее определять активы и пассивы. Поэтому примерно в 1520 г. они согласились считать коммерческий вексель передаваемым. (Трудность заключалась в реформировании правовой системы таким образом, чтобы риск невозврата кредита также стал передаваемым [22].)

Очень быстро возникла «международная республика денег», общая стоимость которой во много сотен раз превосходила стоимость товаров, которые она финансировала [23]. Теперь вместо того чтобы торговаться с местными покупателями и поставщиками, предприниматель мог собрать деньги, необходимые для оплаты своей следующей экспедиции за индийским перцем, продавая долговые расписки (векселя) на фондовой бирже Антверпена. Изумительная ликвидность публичных рынков капитала давала купцу простой способ собрать деньги, хеджировать риски и определить текущую рыночную стоимость своего товара. Расписки, которые он продавал, могли сменить множество рук еще до того, как его корабли бросали якорь в порту назначения: двадцать раз было вполне распространенным числом, и в сотне тоже не было ничего необычного. Иногда продавцами расписок двигало стремление получить прибыль или сократить убытки (цены на перец были печально известны своей неустойчивостью); иногда держателю векселя требовалось срочно получить наличные для тех или иных целей. Расписки, выданные наиболее зарекомендовавшими себя торговыми предприятиями (например, купеческим домом Фуггеров), переходили из рук в руки почти как сегодняшняя бумажная валюта [24].

Результатом всей этой новой рыночной деятельности было более широкое участие и континентальная интеграция в области финансов. На фондовой бирже в Антверпене было представлено около 5000 продавцов из всех европейских стран. «Там можно было услышать смутный гул всех существующих языков и увидеть пеструю мешанину всевозможных одежд – одним словом, антверпенская биржа казалась небольшим мирком, в котором объединились все части большого мира», – рассказывал один из купцов [25].

Отдельным индивидуумам больше не приходилось заниматься непосредственной торговлей, чтобы получить выгоду. Любой, кому понравились предложенные условия и репутация продавца, мог поучаствовать в торговле векселями. Неторговые организации, доверенные лица и мелкие инвесторы – все они стали активными краткосрочными игроками. С постоянно растущим количеством игроков совокупность наличного капитала увеличивалась, и постоянно росло число торговых предприятий, получавших возможность начать свою деятельность. Другие предприятия тоже участвовали в биржевых операциях. Муниципальные власти от Кале до Осло закладывали на бирже государственную аренду и земли, чтобы получить крупные суммы для развития сельского хозяйства, жилой сферы, горнодобывающих и транспортных проектов.

Фондовые биржи также помогли интегрировать физические рынки Европы. По мере того как рынки капитала снижали затраты и риски, связанные с финансированием торговли, транспортные расходы и задержки постепенно теряли свое значение. Вскоре испанские и португальские пекари обнаружили, что пшеница, выращенная в Северной Балтике, может стоить дешевле, чем местное зерно. Точно так же французская и португальская соль начала прокладывать себе путь на внутренние рынки балтийских производителей.

Новый финансовый рынок соединил экономические судьбы континента. В главе 6 мы расскажем о том, какие новые опасности это повлекло за собой и вместе с тем как это помогло людям активнее пользоваться возможностями, которые открывала та эпоха.

От Уолл-стрит до Дубая

Более глубокая интеграция, расширение числа участников, резкое увеличение масштабов и рисков – во многих смыслах это также и история современных финансов.

Каким образом мы дошли до того, что лопнувший в 2007 г. пузырь на американском рынке недвижимости спровоцировал глобальный экономический кризис? В 1990 г. сборами инвестиций и их вложением за рубежом занимался в основном клуб богатых стран. Центрами международной финансовой деятельности были США и Западная Европа. Еще в 1999 г. США выступали партнером в 50 %, в стоимостном выражении, всех международных сделок [26]; 0,9 всех денежных потоков, преодолевающих государственные границы, принадлежали развитым странам [27]. Направленные вовне и внутрь денежные потоки в странах с развивающимся рынком были незначительны. У развитых стран было мало информации о возможностях развивающихся рынков, развивающиеся рынки, в свою очередь, имели бедную инфраструктуру и недостаточно опыта для улучшения ситуации.

В эпоху предыдущего Ренессанса толкавшие и тянувшие прогресс факторы способствовали распространению итальянских кредитных практик на всем Европейском континенте. Начиная с 1990 г. похожие стимулы распространились на рынке капитала в большей части планеты. Наиболее очевидным фактором, притянувшим капиталы развитых стран на развивающиеся рынки, снова стал пространственный сдвиг центра экономического роста. По мере возникновения стагнации в развитых странах инвесторы начали обращать все больше внимания на жаждущую инвестиций экономику быстро развивающихся стран. За несколько лет эти страны провели крупные реформы, сделавшие их более привлекательными для иностранных капиталовложений. Открыв свою экономику для международной торговли, они также пригласили международных кредиторов и инвестиционных банкиров делать ставки в их экономической игре, приняли более привычную фискальную и монетарную политику, упростили процедуру ввода и вывода денежных средств через границу и выставили ценные государственные активы на продажу для частных инвесторов. Одновременно с этим в странах с развитой экономикой происходило снижение процентных ставок и ослабевал экономический рост, и это вытолкнуло инвесторов из привычной зоны комфорта.

Распространение снова сопровождалось финансовыми инновациями, в результате которых произошел внезапный скачок в масштабе рыночной активности. Главные новшества – секьюритизация и кредитные деривативы – точно так же были направлены на то, чтобы долги и риски стало легче передавать. С помощью секьюритизации кредитор смешивает различные долговые расписки, держателем которых является (говоря современным языком, это облигации и ипотечные кредиты). Специалисты по биржевому анализу – выпускники физических и математических факультетов, которые в прежние годы, возможно, ушли бы вместо этого в ракетостроение, – тщательно изучают эту смесь, чтобы уменьшить общий риск, сохраняя при этом огромные возвраты. Кредитор затем небольшими порциями перепродает полученный коктейль другим инвесторам. Таким образом он списывает долги из бухгалтерских книг и снова может выдавать кредиты. Кредитные деривативы возникли как своего рода страховой полис, купленный кредитором на случай, если некоторые наименее надежные долговые расписки, находящиеся в его руках, так и не будут погашены. Он покупает кредитные деривативы у третьих лиц, желающих взять на себя этот риск (за отдельную плату); если заемщик в конечном счете не исполнит долговых обязательств, покрывать убытки кредитора будет третья сторона. Снимая с себя этот риск, кредитор точно так же получает возможность кредитовать снова.

Одним из важных последствий этих двух новшеств стало появление в середине 1990-х гг. ипотечного рынка. До середины 1990-х гг. заемщик оценивался либо как «стандартный» (prime), то есть получал кредит под действующую процентную ставку, либо «субстандартный», или «высокорисковый» (subprime), что, как правило, означало, что он вообще не получал кредита. В середине 1990-х гг. кредиторы, вооруженные новыми финансовыми инструментами, позволявшими переписывать долги и риски (а также более дешевыми и мощными компьютерами, дававшими возможность вести точный учет), начали предлагать «субстандартным» заемщикам кредиты под высокие проценты. Выдача «субстандартных» кредитов выросла с 65 миллиардов долларов в 1995 г. до 332 миллиардов долларов в 2003 г. [28].

Свою роль также сыграло изменение правил. В 1986 г. реформы, предпринятые Маргарет Тэтчер в Великобритании, ликвидировали фиксированные торговые комиссии и ввели электронные торги. В следующем десятилетии Европейский экономический и валютный союз еще больше облегчил и упростил процесс передвижения капитала по всей Европе. В 1996 г. Федеральная резервная система США позволила финансовым учреждениям использовать кредитные деривативы, чтобы снизить для них нормы обязательных резервов (опять же для того, чтобы они могли выдавать больше кредитов). В 1999 г. принятый США закон о модернизации финансовых услуг отменил действие Закона Гласса – Стиголла 1933 г. и позволил банкам, фирмам, ведущим операции с ценными бумагами, и страховым компаниям конкурировать между собой в соседних отраслях.

Новые объемы

Внезапно межгосударственные финансовые потоки резко увеличились. С 1990 по 2007 г. глобальные межгосударственные потоки выросли примерно от 1 триллиона до 12 триллионов долларов в год – то есть ежегодный скачок роста составлял в среднем 16 %, и это продолжалось почти двадцать лет подряд [29]. Финансовый кризис 2007–2008 гг. заметно ослабил эту деятельность (в основном среди стран с развитой экономикой), но около 4,5 триллиона долларов долгов и собственного капитала по-прежнему ежегодно пересекают границы [30].

Новое разнообразие

Финансовые потоки не только стали гораздо мощнее, они также охватывают намного более обширную территорию, чем 25 лет назад.

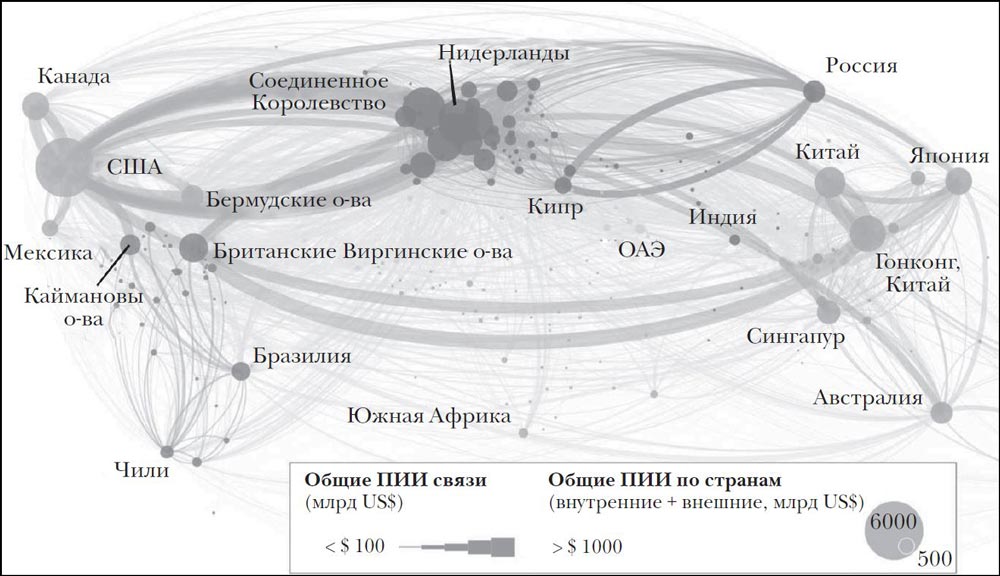

Международные потоки инвестиций

Межгосударственные финансовые потоки складываются во всемирный бухгалтерский баланс

Rahul C. Basole and Hyunwoo Park, для Pankaj Ghemawat and Steven A. Altman (2014). Мировой индекс связей DHL в 2014 г. По материалам www.dhl.com/gci плюс примечания авторов

Западная Европа выстроила прочные связи с развивающимися рынками – Африкой, Ближним Востоком, Россией и Восточной Европой, а также некоторыми регионами Азии. Прочные новые связи были налажены непосредственно между странами с формирующейся рыночной экономикой. Латинская Америка в настоящее время имеет инвестиционные связи с развивающейся Азией, которые так же важны, как и ее связи с Западной Европой. Объем прямых иностранных инвестиций (ПИИ) в развивающиеся страны возрос с < 1/5 почти до 3/5 общемировых ПИИ начиная с 1990 г. [31]. (ПИИ имеют значение, поскольку они обычно предоставляются на длительный срок и формируют между кредитором и получателем канал связи, по которому может осуществляться обмен технологиями и навыками управления.) И, хотя движение долгов, собственного капитала и других форм инвестиций в развитых странах остается вялым, финансовые потоки, направленные в Китай, Южную Азию, Латинскую Америку и Африку, уже вернулись к своей докризисной мощности.

Мировой капитал был объединен в более крупную, сложную и глобальную сеть инвестиций.

Чтобы стать свидетелем этой новой глобальной интеграции финансов, необязательно держать перед собой карту мира. Вы можете наблюдать этот процесс в своем личном кредитном портфолио – или могли бы, если бы отчетность финансовых учреждений была более прозрачной. Ваша пенсия (в США ваш 401(k) может оказаться вложена в ветряные электростанции в Йоркшире, золотой прииск в Монголии, недвижимость в Рио – или во все три этих предприятия сразу. Ипотечный кредит, который вы взяли несколько лет назад, сегодня вполне может принадлежать компании на Каймановых островах. Ваши ежемесячные выплаты задолженности по кредитной карте, студенческий кредит и автокредит могут быть переданы держателям облигаций в Лондоне, Дубае, Токио, Йоханнесбурге или любом другом месте.

Размах и сложность наших финансовых взаимосвязей порождает новые риски (такие как финансовый кризис – см. главу 6), но вместе с тем приносят новые возможности. По всей планете проекты, нуждающиеся в деньгах, с большой долей вероятности их получат. Согласно оценкам, более 700 стремительно развивающихся городов в развивающихся странах потребуют 40 триллионов долларов для создания к 2030 г. новых объектов инфраструктуры – дорог, портов, электростанций, сетей водоснабжения и телекоммуникации, школ, больниц и т. п. [32]. Мало кто сможет покрыть эти расходы самостоятельно и авансом. При этом помощь идет в обоих направлениях. В обобщенном смысле именно развивающиеся страны служили экспортерами капитала в развитые страны мира в 2015 г. [33]. Это хорошая новость для развитой страны, например такой как Канада, щедро наделенной природными ресурсами, но с небольшим населением. К 2020 г. Канада собирается инвестировать около 650 миллиардов долларов только в развитие своего энергетического сектора [34]; вряд ли ей удастся найти столько свободных денежных средств у своих 35 миллионов граждан.

Финансовая отрасль связана с риском, и ее главные действующие лица довольно часто теряют из виду свою реальную роль в обществе, но сейчас она, как никогда, способна поддерживать прогресс человечества.

Подводя итог всему вышесказанному, торговля теперь в два раза важнее для мировой экономики, чем 25 лет назад. Совокупная стоимость ежегодного международного потока товаров, услуг и денег поднялась с >20 % мирового ВВП в 1990 г. почти до 40 % в настоящее время (в денежном выражении – с 5 триллионов долларов почти до 30 триллионов долларов в год). И доля развивающихся стран в этом показателе увеличилась в три раза [35]. Экономические ресурсы мира снова были приведены в глобальное движение.

| <<< Назад Торговля |

Вперед >>> Люди |