Книга: Счастливый клевер человечества: Всеобщая история открытий, технологий, конкуренции и богатства

Кризис сообщающихся сосудов

| <<< Назад Глава 13 Кризис сообщающихся сосудов. Как надувают и сдувают пузыри |

Вперед >>> Home, sweet home |

Кризис сообщающихся сосудов

Как вы думаете, что может цениться дороже золота? Ответов на этот вопрос, безусловно, множество. Но для каждого времени существует один – главный. Так, для первых правителей Рима дороже золота была вода. Обыкновенная питьевая вода.

Правители осознавали важность воды и тратили золото на строительство водопроводов, понимая, что отдача от этих инвестиций окупит их затраты сполна. Вода в Вечном городе сохранила свою магическую силу и по сей день. Те, кто побывал в Риме, вряд ли могут представить себе великолепные площади без фонтанов или завораживающего шума струящейся воды. Римлянам удалось превратить воду в некотором смысле в золотой запас своей могущественной империи. Помимо реализованной на практике универсальной идеи «хлеба и зрелищ» (Panem et circences), применявшейся правителями для поддержания мира, покоя и удовлетворения граждан в Древнем Риме, каждый правитель старался завоевать себе популярность и поддержку народа, улучшая снабжение города питьевой водой. Потребность Вечного города в воде в то время была колоссальна. Вода поступала в Древний Рим, славившийся фонтанами и термами, в объеме от 700 000 до 1,5 млн куб. м ежесуточно[502]. Технологии производства труб большого диаметра тогда находились в зачаточном состоянии, поэтому для доставки воды строили каналы и лотки и сегодня поражающие нас своими колоссальными размерами и высокой точностью расчетов. Современные исследования эффективности древнеримских водопроводов на основе компьютерного моделирования показали, что системы, созданные 1,5–2 тысячелетия назад, соответствуют действующим ныне строительным стандартам для подобных объектов.

Общая протяженность римских водопроводов составляла 436 км, из них 55 км приходились на мостовые сооружения – акведуки. Однако настоящим шедевром инженерной мысли был не акведук, а сифон. Сифон (точнее, дюкер – обратный сифон) представлял собой систему труб малого диаметра, по которой жидкость просто переливалась с одного холма на другой, двигаясь по U-образной траектории, легко преодолевая огромные ущелья.

Таким образом, задолго до открытия Блезом Паскалем основного закона гидростатики[503] древние римляне с успехом применили на практике принцип сообщающихся сосудов, обеспечивая ежедневное и бесперебойное водоснабжение в самых высоких точках древнего города[504]. При этом трубы не лопались от возникающего давления жидкости.

Очень скоро свойства воды (ее текучесть и подвижность) на языке римлян стали еще и характеристиками «хороших» денег (от liquidus – свободный от долгов). Слово видоизменилось в английском языке, где по отношению к финансам возник устойчивый термин «ликвидность»[505], т. е. способность быстро и по рыночной цене продать тот или иной актив. В буквальном переводе это слово означает «текучесть». Термин настолько хорошо передавал суть, что в наше время можно применять закон сообщающихся сосудов к финансовым операциям – давление избыточной ликвидности (денег) на одном локальном рынке мгновенно отражается на всех финансовых рынках.

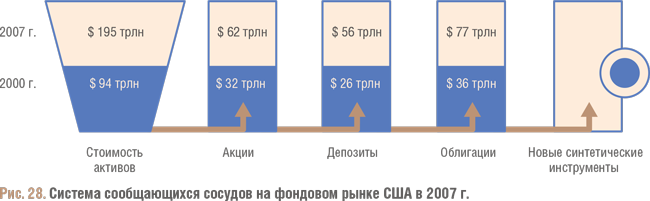

К 2007 г. или началу последнего кризиса давление денег со стороны нефтяных экспортеров стало очевидным. По данным авторитетной в экономическом мире организации McKinsey Global Institute, общемировая стоимость таких активов, как акции, частные и корпоративные кредиты, банковские вклады, взлетела с $12 трлн (108 % мирового ВВП) в 1980 г. до $195 трлн (или 355 % от мирового ВВП) в 2007-м. Страны – экспортеры нефти, включая Россию и Норвегию, правительства стран Азии, хедж-фонды и фонды прямых инвестиций накопили в тот момент достаточно капитала и начали существенно теснить традиционных западных инвесторов на их собственных рынках.

Отношение стоимости финансовых активов к номинальному ВВП называют глубиной финансовых рынков. Несмотря на очевидную причину роста этого показателя со 110 до 355 % – разбухание объемов банковских вкладов, акций, долговых облигаций, включая государственные, – отражающего стимулирование кредитования и рост общего долга, современные учебники финансов не называют ее, а связывают рост с развитием финансовых рынков, с неким абстрактным прогрессом, который внес в мировую историю финансовый инжиниринг.

Ученые-экономисты обычно пытаются объяснить существующую экономическую реальность, а решения принимают политики, которые всегда заинтересованы в изменении этой реальности в свою пользу.

С 2000 по 2008 г. рост богатства стран БРИК и экспортеров ресурсов[506] в совокупности с ростом общего долга стран «Большой тройки» привел к образованию десятков триллионов долларов добавочного финансового капитала. Куда он был направлен? Ответ для рынка очевиден – в ликвидные финансовые активы: акции, депозиты, облигации, номинированные в долларах США[507]. К 2007 г. американский доллар использовался в качестве ключевой валюты международных расчетов, хотя и начал сдавать свои позиции. Расчеты за энергоресурсы составляли и составляют четверть всех международных товарных расчетов, в которых на долю доллара к 2007 г. приходился 51 %. Доллар используют при учете и оценке золотовалютных резервов, имущества и собственности, а также во многом в качестве средства накопления и сохранения богатства. Рынок ссудных капиталов полностью построен на долларах, они являются универсальным выражением богатства. Кредитный рынок в 2007 г. также было принято исчислять в долларовом номинале, как и весь оборот нефтяных и многих сырьевых товаров, который в 2007 г. осуществлялся только в долларах.

Возникшая избыточность финансового капитала привела к существенному снижению доходности на американском и связанных с ним рынках. Индекс Dow Jones в 2007 г. оставался на уровне 2000 г., а процентная ставка по американским и европейским краткосрочным облигациям снизилась практически до нулевой доходности. Финансовый капитал остро нуждался в ликвидных активах с более высокой доходностью. Нужно было найти и присоединить к системе новый сообщающийся сосуд, поскольку от возникшего давления могли лопнуть другие (рис. 28). Конечно, слово «лопнуть» здесь используется в переносном значении.

Феномен избыточной ликвидности капитала чрезвычайно противоречив. С одной стороны, избыточный капитал способствует задержкам при его обращении, подталкивает к переходу капитала в новое качество – в запасы, резервы, сокровища. В этом виде часть накоплений, сбережений или ценных бумаг неизбежно теряет свою ценность и стоимость. С другой стороны, избыточность неизбежно создает эйфорию: капитал теряет чувство риска и направляется в сторону опасной деятельности, где потери более вероятны, но и доходы, как правило, выше.

Можно предположить, что в тот момент у участников финансового рынка притупилась острота ощущения риска, понизился уровень трезвой оценки реальности. Предпринимательская интуиция была подменена техническим анализом биржевых котировок и экстраполяцией текущих рыночных тенденций. Вспомните, что именно в этот период в дело вступил так называемый «высокочастный» трейдинг, где решения компьютеров заменили интуицию брокеров. Кредитные средства стали доступнее, поэтому вовлечение в финансовую сферу огромного, не охваченного до тех пор актива – мирового рынка частного жилья – стало совершенно логичным.

В 2000 г. этот рынок составлял $54 трлн, а к началу 2008-го вырос до $91 трлн. Самым активным оказался рынок недвижимости США, где миллионы частных домов покупались и продавались с минимальной разницей. При этом для покупки недвижимости требовался минимальный первоначальный взнос, к началу 2008 г. дошедший до 10 % и ниже. Остальное новые владельцы покрывали займом под залог приобретаемой недвижимости. При этом брали его под 5 % годовых на срок 10 лет при возможности краткосрочного финансирования 1 % в год! Рейтинговые агентства на основе статистики за предыдущие десятилетия присваивали высокий инвестиционный рейтинг таким обязательствам – как правило, категорию «А» и выше.

Расторопные инвестиционные банки не упустили случая воспользоваться благоприятной конъюнктурой и приумножить свои инвестиции на растущем рынке. Появились «синтетические» продукты, в которых инвестор вносил часть денег в покупку структурированных финансовых продуктов, брал краткосрочный заем под минимальный процент, а затем на эти деньги покупал закладные с доходностью 5 %.

На практике это выглядело так: например, инвестор вкладывает свои $100 и занимает еще $100 под 1 % годовых, выплачивая только $1 в качестве процентов по займу в год. Затем на эти $200 он покупает закладные, дающие как минимум 5 % в год, получая при этом $10 в качестве процентов. Нетрудно подсчитать, что прибыль на вложенные инвестором $100 составит $10 – $1 = $9 (9 % годовых). А ведь речь идет о синтетическом продукте с кредитным рейтингом группы «А» и выше, что означает высокую степень надежности.

Новый сосуд этой «волшебной системы» держал давление ликвидности очень хорошо, но ровно до тех пор, пока в нем не обнаружилось слабое звено: люди платили по закладным, пока цены на рынке жилья росли. Как только рост замедлился, цены стали падать, начались массовые дефолты по выплате облигаций. Поскольку первоначальный взнос на покупку дома нередко составлял менее 10 %, а выплачивать проценты по закладным первое время было необязательно (они аккумулировались и затем распределялись на будущие выплаты), в ряде случаев стало более выгодно «забыть» о первоначальном взносе и купить другой, вполне реальный и сильно подешевевший дом. Давление ликвидности нашло то самое слабое звено, разрыв которого спровоцировал начало финансового кризиса. Уже в 2008 г. избыточная ликвидность превратилась из преимущества в недостаток, фактически обездвижив многие ранее ликвидные активы.

И все-таки возникают вопросы. Как мог кризис на рынке недвижимости (в истории разных стран кризисы на этом рынке случались не раз и не два) оказать такое влияние на сокращение потребления и производства? Почему кризис, разразившийся в сентябре 2008 г., стал международным? Как банкротство нескольких инвестбанков, в том числе Lehman Brothers, и дефолты по нескольким десяткам тысяч закладных на дома в США (из миллионов таких закладных) смогло вызвать такое потрясение на мировых финансовых и сырьевых рынках? Воспользуемся советом лорда Кельвина: возьмем лупу и рассмотрим надутый мыльный пузырь повнимательнее.

| <<< Назад Глава 13 Кризис сообщающихся сосудов. Как надувают и сдувают пузыри |

Вперед >>> Home, sweet home |

- Глава 13 Кризис сообщающихся сосудов. Как надувают и сдувают пузыри

- Эпоха Средневековья.

- ГЛАВА 4 Почему недовольные дети надувают губы?

- Задача о двух кофейниках

- Home, sweet home

- Тюльпаномания 1634–1638 гг.

- Счастливый клевер человечества: Всеобщая история открытий, технологий, конкуренции и богатства

- Fannie & Freddie